Déjà plus de 176 000 membres. Vous aussi créez un compte gratuitement ou connectez-vous

l'auto entrepreneur

L'information auto entreprise et micro entrepreneur

Auto Entrepreneurs : Comment anticiper et réussir son passage à la TVA ?

Suite à notre webinaire spécial TVA en compagnie de Mireille et Michel Duriez, on vous livre les grandes étapes à ne pas louper pour surveiller et anticiper votre CA mensuel, faire le point sur votre situation et réussir votre passage à la TVA en toute harmonie avec vos clients et votre SIE.

Connaître son seuil de CA

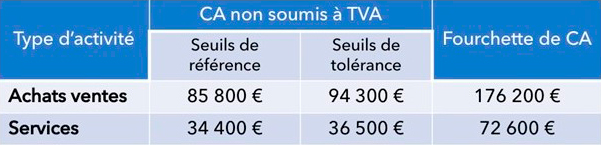

Le CA max (intitulé "fourchette de CA" dans les visuels ci-dessous) d'un statut auto-entrepreneur est composé d'une partie non soumise à la TVA, il s'agit du seuil de référence et du seuil de tolérance. Si ces deux seuils sont dépassés, l'auto-entrepreneur doit intégrer la TVA dans ses documents, même s'il ne change pas de statut. Il est primordial de connaître les seuils qui correspondent à votre activité, qu'elle soit principale ou mixte :

4 cas pratiques à connaître pour comprendre votre situation face la TVA

Prenons l'exemple d'un auto-entrepreneur dans le service. En suivant les chiffres du tableau ci-dessus, son seuil de CA max s'établit à 72 600 euros, son seuil de référence correspond à 34 400 euros, et son seuil de tolérance est fixé à 36 500 euros.

- Tant que son CA est inférieur à 34 400 euros il n'est pas soumis à TVA.

- Lorsque son CA est supérieur à 34 400 euros mais inférieur à 36 500 euros, il n'est pas soumis à TVA.

- Dès que son CA est supérieur à 36 500 euros il sera assujetti à la TVA le 1er jour du mois de dépassement.

- Si pendant 2 années consécutives, son CA est supérieur à 34 400 euros et inférieur ou égal à 36 500 euros, il n'est pas soumis à TVA. Toutefois, dès le 1er janvier de la 3ème année il passe en TVA.

Les bonnes pratiques pour anticiper votre dépassement

Une fois votre situation bien en tête, il existe des calculs simples à mettre en place dans la gestion de votre trésorerie pour vous permettre de planifier votre passage à la TVA et d'effectuer les bons changements dans vos méthodes de travail.

Si vous facturez toujours le même montant chaque mois et que vous souhaitez connaître la date approximative du franchissement du seuil, il vous suffit de diviser le seuil de votre franchise en TVA par le montant que vous facturez chaque mois.

Par exemple, 36 500 euros divisé par 3 500 euros = 10,4 mois. Ici, la facture émise fin octobre sera en banque en novembre et sera soumise à la TVA. Vous demanderez donc un numéro de TVA début octobre et devrez éditer votre facture du mois d'octobre avec TVA. Si la facture du mois d'octobre est effectuée sans TVA alors qu'elle entraîne le dépassement du seuil, vous devrez effectuer un avoir et l'éditer de nouveau en TTC.

Devenir un as de la surveillance pour rester hors TVA

Si vous souhaitez conserver votre exonération de TVA et que vous facturez des montants récurrents chaque mois, surveiller votre CA sera un jeu d'enfant grâce à la méthode que nous avons abordé ci-dessus. Vous rencontrerez cependant plus d'embûches si vous facturez des montants différents chaque mois. Dans ce cas, vous devrez appliquer une formule quelque peu différente : diviser le seuil de votre franchise en TVA par 12 mois : vous obtiendrez un montant mensuel moyen à surveiller et à ne pas dépasser si vous souhaitez rester en franchise de TVA.

Mise en situation : 34 400 euros divisé par 12 = 2 866 euros

Chaque mois, votre CA ne devra donc pas dépasser 2 866 euros. Si vous réalisez un CA mensuel inférieur à 2 866 euros, vous pourrez attribuer le restant au mois suivant. Bien entendu, cela fonctionne aussi dans le sens inverse : si vous dépassez votre montant mensuel max, vous devrez soustraire le trop perçu au mois suivant.

Si vous connaissez d'ores et déjà les hausses et les baisses d'activité de votre micro-entreprise au fil de l'année, vous pouvez aussi réadapter vos montants max par mois pour que ces derniers correspondent à la saisonnalité de votre secteur.

Passage à la TVA et relation client

Passer à la TVA représente une augmentation de vos prix de 20%, ce qui n'est pas négligeable dans le cas où votre clientèle est principalement composée de particuliers ! Pour ne pas générer de couac dans votre tarification, vous pouvez habituer vos clients à une augmentation régulière de vos tarifs. Bien sûr, si votre clientèle est composée d'entreprises ces dernières peuvent récupérer la TVA, ce changement n'aura donc aucune incidence.

Choisir la TVA dès le départ

Si vous savez à l'avance que vous allez rapidement atteindre les seuils de TVA dans votre activité, vous pouvez demander un numéro de TVA à votre SIE (Service des Impôts des Entreprises) dès votre lancement : cela vous permettra d'effectuer votre tarification en incorporant la TVA et ainsi ne pas imposer de changement à vos clients.

Dans ce cas, vous n'aurez pas besoin d'insérer sur vos documents de facturation la mention "TVA non applicable - article 293 B du CGI". Vous devrez cependant afficher votre numéro de TVA, le taux de TVA applicable, ainsi que la somme totale en HT et TTC.

Gestion de la TVA : quel logiciel utiliser après myAE ?

En cas de dépassement du seuil ou d'anticipation de ce dernier, vous serez amené à changer de logiciel. En effet, myAE ne vous permet pas d'éditer des factures avec la TVA. Par exemple, Evoliz suit l'évolution de votre activité et met à votre disposition des fonctionnalités plus adaptées à vos nouveaux besoins, notamment pour gérer la TVA. Il vous suffit d'exporter vos données myAE, puis de contacter l'équipe Evoliz pour être accompagné.

Pas d'inquiétude, votre compte myAE n'est pas supprimé est restera toujours disponible tant que vous n'effacez pas vos données manuellement !

Webinaire "Comment anticiper et réussir son passage à la TVA ?"

Auto Entrepreneurs : Règlement du jeu concours myAE

Auto Entrepreneurs : 6 secrets d'une comptable pour devenir un as de la trésorerie